Životní pojištění patří mezi složitější finanční produkty a lidé se při jeho sjednávání dopouštějí několika častých chyb. Proto Vám přinášíme článek o tom, na co si dát pozor u životního pojištění. Jelikož se toto pojištění sjednává zpravidla na dlouhou dobu, může mít jeho nesprávné nastavení v budoucnu významné dopady na rodinný rozpočet. Klíčem k tomu, abyste v případě nenadálé životní situace měli funkční finanční oporu, je jeho správné sjednání a následná aktualizace při změně zásadních životních situací (jako je například založení rodiny, narození dítěte, sjednání hypotečního nebo jiného úvěru, změna práce a s tím spojená výše příjmu, rizikové sporty aj.). Pokud bude pojistná smlouva správně nastavená a pravidelně aktualizovaná dle životních etap a změn, má klient jistotu, že v případě nenadálé životní situace nebude muset finanční výpadek řešit jen z vlastních úspor či si v horším případě brát úvěr.

Špatný výběr typu pojištění

Mezi nejčastější chyby, kterých se lidé dopouštějí, patří nevhodně nastavené životní pojištění. Je například velký rozdíl, zda je invalidita způsobená pouze úrazem nebo nemocí a úrazem dohromady. To samé platí i v případě smrti. Ve smlouvách často vídáme připojištěné riziko smrti následkem úrazu, či smrti při dopravní nehodě. Opomíjena je ale smrt z jakékoliv příčiny. Tuto chybu dělá velké množství lidí, přitom statistiky mluví jasně. Nejčastější příčinou úmrtí v Česku je infarkt myokardu a zhoubná onemocnění. Následkem úrazů zemře v Česku ročně přibližně desetkrát méně lidí.

Dalším častým nedostatkem v životním pojištění je absence krytí závažných zdravotních komplikací. Značně podceňována jsou pojištění, která se vztahují k dlouhodobé neschopnosti vykonávat práci, mnohdy i doživotně. Nejvíce opomíjená je invalidita I., II. a III. stupně a závažná onemocnění. Klient by měl mít sjednáno takové životní pojištění, aby mu sjednané pojistné částky v případě dlouhodobého výpadku příjmu nahradily minimálně částky odpovídající všem pravidelným výdajům. Invalidní důchody jsou velmi nízké v porovnání s příjmy ze zaměstnání. Člověk se pak následkem těchto tíživých životních situací může velmi snadno dostat do existenčních potíží.

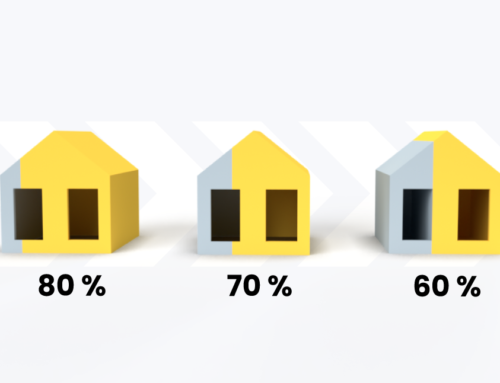

Lepší nějaké pojištění, než žádné

Výše pojistné částky u jednotlivých připojištění se určuje podle Vašeho výdělku či výdajů, které jsou spojené s dlouhodobou léčbou úrazu či nemoci, případně Vaší potřeby například bezbariérového bytu, úpravy vozidla apod. V případě dlouhodobé nemoci by Vám peníze z pojistky měly kompenzovat chybějící příjem a zaplatit výdaje spojené s léčením. Pokud si platíte málo (podle průzkumů to bohužel dělá víc než polovina klientů a jsou tak nedostatečně pojištěni), tak Vám peníze, které od pojišťovny dostanete, nebudou stačit. Výši pojistných částek si vždy stanovte tak, aby odpovídala Vašim skutečným potřebám. Případně si pojistěte pouze některá rizika/situace, kterých se nejvíce obáváte. Dbejte ale na stanovení adekvátní pojistné částky. Je na zvážení, zda mít pojistku, která bude nastavena špatně a neochrání Vás tak, jak potřebujete.

Životní pojištění a Covid-19

V současné době je stále aktuální téma onemocnění Covid-19. V případě, že má klient sjednané pojištění smrti z jakýchkoliv příčin, vztahuje se toto pojištění i na úmrtí v souvislosti s koronavirem. Pozor však na obecné výluky u některých pojišťoven v souvislosti s epidemií či pandemií. Je možné očekávat, že by pojišťovna v případě úmrtí klienta takovou výluku spíše neuplatnila, ale každá pojistná událost je posuzována vždy individuálně. To platí i v případě dlouhodobé pracovní neschopnosti související s tímto virem. Je potřeba se také seznámit s obecnými výlukami, které naleznete v pojistných podmínkách. Pokud si nejste jisti, zda je dlouhodobá pracovní neschopnost v souvislosti s Covid-19 zahrnuta ve Vašem pojištění, obraťte se na infolinku příslušné pojišťovny či na našeho specialistu, který Vám tuto informaci rád poskytne.

Jsem zdravý jako řípa, pojistku nepotřebuji – nemocného Vás ale již nemusí pojistit

Proč se pojišťovat, když jsem zdravý, nechodím k lékařům a nic mě netrápí ani nebolí? To si může říct v dnešní době málokdo, nicméně přesně takové klienty pojišťovny chtějí. Nemocné či nemohoucí Vás již nemusí vůbec přijmout do pojištění a sjednání pojištění je poté dost obtížné či skoro nemožné. Obecně platí, čím dříve si pojištění sjednáte, tím ho budete mít levnější a také bez případných výluk, přirážek na pojistném či jiném omezení.

Rodiče pojistí pouze své dítě

Mít dobře pojištěné dítě je samozřejmě v pořádku. Prioritně by však měl klient myslet na kvalitní pojištění hlavně pro sebe, a to z důvodu, že na Vašem příjmu mnohdy závisí někdo další – ať už partner nebo nejčastěji jsou to právě děti. V tomto případě, pokud rodina nemá vytvořeny velké finanční rezervy, do kterých lze bez problémů sáhnout v případě nenadálých zdravotních potíží, je toto pojištění téměř nezbytné.

Životní pojištění na první dobrou

Nastavení kvalitního životního pojištění není vůbec jednoduché a jeho sjednání by mělo být ideálně konzultováno s příslušným odborníkem. „Nedoporučujeme sjednávat životní pojištění na první dobrou. Často se setkáváme s tím, že stejná varianta životního pojištění se u jednotlivých pojišťoven cenově i výkonnostně značně liší. Při srovnání kalkulací posuzujeme, zda jednotlivá připojištění klienta zajistí ve srovnatelném rozsahu a kvalita pojistné ochrany tak bude zachována. Velkou výhodou oproti tomu, když jde klient řešit životní pojištění přímo do konkrétní pojišťovny (kde má například pojištěné auto), je zpracování srovnání několika kalkulací od různých pojišťoven, kde je následně dle správného výběru v poměru cena/výkon možná úspora až několik stokorun či tisícikorun ročně. Přesně to Vám můžeme v Modul Servisu nabídnout.

Životní pojištění a výběr správného poradce

Vždy doporučujeme obrátit se na odborníka, který se na tento typ pojištění specializuje a zároveň má tu možnost zpracovat Vám srovnání od několika různých pojišťoven. Profesionála poznáte tak, že Vám nejprve ochotně vysvětlí funkčnost jednotlivých připojištění, bude se zajímat o Vaši aktuální životní situaci, vynasnaží se Vám maximálně vysvětlit na konkrétních případech možné finanční dopady v případě různých životních zdravotních komplikací, ochotně zodpoví Vaše dotazy a následně společně s Vámi nastaví vhodné pojistné částky a rizika přímo pro Vás na míru. Oproti tomu takzvaný prodejce životního pojištění se bude zajímat hlavně o základní informace typu jaké je Vaše zaměstnání, orientační příjem, okrajově s Vámi probere možná rizika a bude ho zajímat hlavně kolik jste ochotni za toto pojištění maximálně platit a dle toho Vám pojištění nastaví dle obrazu svého, nikoliv dle Vašich skutečných potřeb.

Životní pojištění není produkt na „spoření“

V minulosti bylo obrovským nešvarem uzavírání životního pojištění jako spořícího produktu. Primárním cílem životního pojištění je ochrana klienta a jeho rodiny před krátkodobými či dlouhodobými výpadky příjmů, a to z důvodu zhoršení zdravotního stavu, tedy nemoci či úrazu. Investiční složka je pouze možnost, jak mít v životním pojištění něco navíc. U investičního životního pojištění doporučujeme vždy řádně zvážit mnohá pro a proti. Produkt je například vhodný pro klienty, kterým zaměstnavatel na tento typ produktu přispívá, či pro klienty, kteří si chtějí uplatňovat daňové zvýhodnění a u kterých je zároveň malá pravděpodobnost, že by produkt rušili před koncem pojistné doby. Pokud by klient tento typ produktu rušil předčasně, musí vyřešit zpětné dodanění až za 10 let. Obecně platí, že na trhu existují mnohem výhodnější nástroje pro zhodnocení volných finančních prostředků, než je životní pojištění a je proto potřeba najít vhodného investičního specialistu, který Vás do možností investování zasvětí a doporučí Vám vhodné varianty dle Vašeho požadavku.

Klienti zapomínají své životní pojištění pravidelně aktualizovat

Při sjednávání životního pojištění je důležité, aby bylo co nejpřesněji nastaveno dle aktuální životní situace, ve které se klient nachází. Situace se ovšem může v průběhu několika let výrazně změnit a je potřeba na to reagovat. V případě, že klient svou smlouvu včas neaktualizuje, vystavuje se riziku, že nebudou dostatečně pokryty všechny důležité oblasti. Pojištění je potřeba aktualizovat například při změně výše příjmu, změně zaměstnání, narození člena rodiny, v případě aktivní účasti na rizikových sportech, nebo pokud klient začne v rámci sportovních aktivit pobírat příjem jako profesionální sportovec. Také v případě, že si klient bere hypoteční nebo jiný úvěr, je dobré se o tuto záležitost podělit se svým poradcem a uzpůsobit výši pojistných částek.

Pokud již životní pojištění máte sjednané, pravidelně si jej kontrolujte a pokud nevíte jak na to, svěřte se do rukou odborníků. Pojištění Vám můžeme zkontrolovat a v případě potřeby Vám doporučíme výhodnější variantu. Pokud o životním pojištění přemýšlíte, sjednejte si takové, které bude uzpůsobeno přímo Vám na míru. V Modul Servisu Vám s tím umíme profesionálně pomoci a nabídnout Vám pojištění, které Vás bude opravdu chránit.